Finanzplatz Frankfurt – urban, international, aber zugleich nahbar wie ein „Dorf mit Hochhäusern“. In diesem Spannungsfeld entstehen Formate, die über reines Konferenzdenken hinausgehen. frankfurt let’s talk, initiiert von Bettina Timmler, ist ein Beispiel für einen neuen Weg: Boutique statt Masse, Dialog statt Frontbeschallung, Diversität statt Gleichförmigkeit. Immoblien, ESG, Finanzierung, Digitalisierung und Circular Economy – Themen mit Zukunft – werden hier nicht nur angerissen, sondern aktiv bearbeitet. Das Gespräch von Markus Hill (FINANZPLATZ FRANKFURT AM MAIN) mit Bettina Timmler zeigt, wie solche Events weit über den Tag hinauswirken und neue Kooperationen ermöglichen. Frankfurt wird so nicht nur Finanzplatz, sondern auch ein Platz für ungewöhnliche Ideen, bundesweit und auch in der DACH-Region.

Hill: Warum sind Ihnen die Konferenzen wie frankfurt let’s Talk so wichtig?

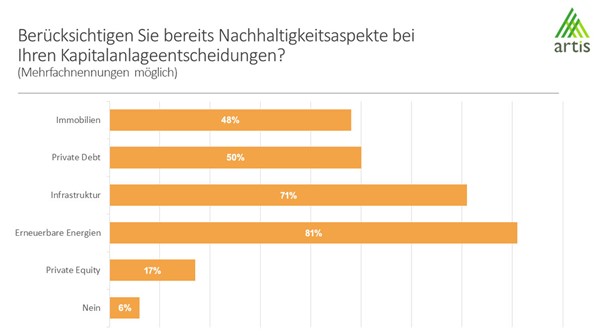

Timmler: Weil hier die drängendsten Themen unserer Branche – ESG, Nachhaltigkeit, Digitalisierung, Finanzierung – im Vordergrund stehen. Aber entscheidend ist: Wir reden nicht über die Themen, wir bearbeiten sie im Dialog. Von Beginn an, seit Mai 2022 war mein Ziel, gemeinsam mit Referentinnen und Teilnehmer: innen sehr interaktiv zu arbeiten. Der Fokus liegt auf Austausch und Beteiligung. Und das wird von allen Seiten begeistert angenommen.

Hill: Was unterscheidet Ihr Format von klassischen Konferenzen?

Timmler: Unsere USP ist klar: Wir sind Boutique-Format: überschaubar, interaktiv, persönlich. Statt großer Kongresse setzen wir auf direkten Dialog, Networking und Best Practices. Das schafft Vertrauen, Offenheit – und konkrete Leads. Schon der Vorabend öffnet den Raum fürs Netzwerken – er ist ein entscheidender Baustein für Vertrauen und Offenheit.

Markus Hill & Bettina Timmler, COMM.PASS

Hill: Sie betonen Interaktivität – wie genau wirkt das?

Timmler: Die Teilnehmer: innen werden aktiv einbezogen, es gibt keine Barriere zwischen Podium und Publikum. Das führt zu lebhaften Diskussionen und auch zu Kooperationen, die weit über die Konferenz hinauswirken.

Hill: Welche Rolle spielt die Diversität bei Ihren Konferenzen?

Timmler: Von Anfang an war klar: Wir brauchen gleichberechtigte Repräsentanz. Deshalb gilt: mindestens 50 % Expertinnen auf den Panels. Das gelingt uns fast immer. Dazu kommt, dass bei jeder der bisher 11 Konferenzen mehr Frauen als Männer teilnehmen – nicht zuletzt durch meine langjährige Mitgliedschaft bei den Immofrauen(seit 2006)., bei Immosport, und Urban Land Institute. Das hat den großartigen Effekt, dass das berühmte „Miteinander ins Gespräch kommen“ unglaublich leichtfällt. Es entsteht eine Willkommenskultur, die viele Teilnehmende sofort spüren.

Hill: Welche Rolle spielen Expertinnen konkret?

Timmler: Sie bringen Perspektiven ein, die sonst fehlen würden. Ob in Finanzierung, ESG-Beratung, Immobilien oder Technologie – Frauen sind in unseren Panels sichtbarer und wirken als Türöffnerinnen für neue Kooperationen. Für mich ist das ein Kernbestandteil des Erfolges.

Hill: Sie sprechen von USPs – was macht Ihr Konzept noch einzigartig?

Timmler: Ein entscheidender Unterschied: mindestens 50 % unserer Speaker: innen sind Expertinnen. Wir achten konsequent darauf, dass Frauen nicht nur vertreten sind, sondern gleichberechtigt die Panels prägen. In unseren Netzwerken und Communities nehmen inzwischen sogar mehr Frauen als Männer teil. Das ist für unsere Branche alles andere als selbstverständlich – und genau das macht uns erfolgreich.

Hill: Können Sie ein konkretes Beispiel für erfolgreiche Leads nennen?

Timmler: Ja, sehr gern. Aus meiner ersten Konferenz in Hamburg im Januar 2023 entstand der Kontakt zur Kooperation zwischen TRIQBRIQ und Edeka: In Braunschweig wurde der erste Supermarkt Deutschlands errichtet, komplett aus modularen Holzbausteinen – kreislauffähig, rückbaubar, CO₂-sparend. Solche Projekte sind Leuchttürme und entstehen nur, wenn man offen diskutiert und Menschen miteinander verbindet. Ich habe seinerzeit Lewin Fricke eingeladen, TRIQBRIG bei einem Best Practice vorzustellen, da stand TRIQBRIQ ganz am Anfang.

Hill: Wer nimmt an Ihren Konferenzen teil?

Timmler: Wir sind offen für alle Asset-Klassen – von Bestandshaltern über Projektentwickler bis Investoren. Und auch alle Altersgruppen sind vertreten. Mir war es von Anfang an wichtig, auch junge Menschen einzubinden. Deshalb gibt es spezielle U-30-Tickets. Das macht die Gespräche dynamisch und bringt neue Perspektiven.

Hill: Wie sichern Sie Qualität und Aktualität der Inhalte?

Timmler: Nach jeder Konferenz hinterfrage ich mit dem Feedback der Teilnehmer: innen alles neu. Unser Anspruch ist, die Programme immer an den aktuellen Branchentrends auszurichten. Unterstützt werde ich dabei von einem großartigen engagierten 18-köpfigen Expertenrat – mittlerweile mit zehn Frauen besetzt.

Hill: Warum veranstalten Sie Events „auf eigene Weise“?

Timmler: Weil Standardformate zu wenig bewegen. Wir brauchen Räume, in denen Netzwerk, Vertrauen und Kooperation wachsen können. Boutique-Formate, die intensiver sind, ermöglichen genau das. Und: Wir wollen Wirkung erzielen – nicht nur Vorträge konsumieren. Boutique-Formate ermöglichen Tiefe, Interaktivität und Offenheit. Ich habe mit dem Format Timmler’ Talk gelernt, Veranstaltungen so zu gestalten, dass sie Mehrwert und Wirkung erzielen.

Hill: Wie entstehen neue Standorte wie Frankfurt oder Berlin?

Timmler: Ganz einfach: Unternehmen sprechen mich an und sagen, „Kommen Sie doch nach Berlin, kommen Sie nach München – wir wollen Ihr Format auch hier.“ Das freut mich sehr, weil es zeigt, dass die Community wächst. Mein Motto ist: immer neugierig, immer offen für Neues. Sich neu erfinden, ausprobieren – das ist für mich selbstverständlich. Schon in Schul- und Studienzeit hat mich das geprägt und mir beispielsweise das Stipendium bei BMW ermöglicht.

Hill: Nachhaltigkeit ist Ihr roter Faden. Was treibt Sie persönlich an?

Timmler: Das Thema Natur- und Umweltschutz begleitet mich seit meiner Kindheit. Ich erzähle gerne die Geschichte vom Rettungseinsatz fürs Weingartener Moor, den mein Vater damals unterstützt hat. Schon da habe ich gelernt: Man muss Verantwortung übernehmen. Und heute gilt das mehr denn je – wir erleben Überschwemmungen, Extremwetter, Rekordtemperaturen der Ozeane. Wir wissen nicht, welche Kipppunkte schon unumkehrbar überschritten sind.

Die neue EU-Gebäuderichtlinie (EPBD) fordert eine Reduktion der Netto-Treibhausgasemissionen um 90 % bis 2040. Das betrifft Neubau, Bestand und Betrieb gleichermaßen. Das zeigt: Nachhaltigkeit ist nicht Kür, sondern Pflicht – und genau hier setzen unsere Konferenzen an.

Hill: Was steht als Nächstes an?

Timmler: Nach Frankfurt geht es weiter: wir wollen wir weitere Boutique-Formate umsetzen, noch stärker fokussiert auf die Themen Circular Economy, KI-gestützte ESG-Tools, nachhaltige Finanzierung. Gleichzeitig bleibe ich dabei: Frauen sichtbar zu machen und Kooperationen über unsere Netzwerke hinaus voranzutreiben. Den Dialog fördern und konkrete Kooperationen ermöglichen.

Hill: Vielen Dank für das Gespräch. Der FINANZPLATZ FRANKFURT AM MAIN unterstützt mit Freude solche Gelegenheiten zum fachlichen Gedankenaustausch.

LINK / INFORMATION ZUR VERANSTALTUNG „frankfurt let’s talk“ (2.9.2025):

Dialog & Information:

FINANZPLATZ FRANKFURT AM MAIN auf LINKEDIN – KANAL

FINANZPLATZ FRANKFURT AM MAIN auf LINKEDIN – GRUPPE

FONDSBOUTIQUEN auf LINKEDIN – KANAL

Foto: Finanzplatz Frankfurt