1. P5 THE PROPERTY CONGRESS: „Die neue Plattform der Immobilienbranche. Der Anstoß für etwas Neues: Es gibt zahlreiche gute Immobilienveranstaltungen, doch sind sie entweder nur auf bestimmte Teile der Branche, lokal oder zum politischen Austausch fokussiert. Es fehlte eine neue Kommunikationsplattform mit einem Groß-Kongress. Deshalb haben wir uns als Immobilieninvestoren aus den Bereichen private und institutionelle Anleger, Family Offices sowie Projektentwicklungen zusammengetan und die Idee zum P5 Property Kongress entwickelt.Dabei steht P für Property und 5 für die Themenschwerpunkte Bestandsimmobilien, ESG, Finanzierung, Bau und PropTech.“ (PROGRAMM, THEMEN & KÖPFE P5 THE PROPERTY CONGRESS: www.p5.immo)

P5 THE PROPERTY CONGRESS: Paneldiskussion – „Immobilien, Alternative Investments und ESG – Herausforderungen für Family Offices & institutionelle Investoren in 2023“ (11.10 – 11.50 Uhr, 7.7.2023) – Panelisten: Dr. Dominik Benner (Benner Holding GmbH), Florian Schmitt (VBG Invest AG), Jan Paul Becker (Jan Paul Becker Institut GmbH), Alexander Scholz (Telos GmbH) – Moderation: Markus Hill – www.finanzplatz-frankfurt-main.de & www.fondsboutiquen.de

P5 THE PROPERTY CONGRESS (BEYOND BORDERS – 2023 – Gastland Türkei): „Mit der Initiative ‚Beyond Borders‘ wollen wir über die Grenzen hinausdenken. Eine erfolgreiche Networking-Plattform wie der P5 Property Kongress dient als Brücke zwischen den Branchen, national und international und genau das repräsentiert ‚Beyond Borders‘. Deshalb haben wir Unternehmer, Projektentwickler, Family Offices und weitere Teilnehmer aus der Immobilienbranche der Türkei zu uns eingeladen. Deutschland und die Türkei verbinden besonders vielfältige und kulturelle Beziehungen. Diese sind geprägt von einer bereits seit mehreren Jahrzehnten existierenden Freundschaft und wirtschaftlichen Verbundenheit, die sich im Laufe der Jahre weiter verstärkt und intensiviert hat. Zudem zählen türkische Immobilieninvestoren bereits seit einigen Jahren zu den besonders aktiven ausländischen Investoren in Deutschland. Interessante Projekte, innovative Baumethoden, der Austausch von Fachkräften und Investitionsmöglichkeiten sowie kritische Diskussionen über die aktuellen Entwicklungen nach der Wahl in der Türkei erwarten die Besucher des P5 Property Kongresses.“ (ORGANISATION & LEITUNG: Yusuf Tüm, Tüm Holding – www.p5.immo)

2. „Sind die USA ein interessanter Standort für Sachwertanlagen?“ (Interview, April 2023, www.fondsexlusiv.de)

Vier Fragen an Martin Stoß, Geschäftsführer Immobilien USA der BVT Holding, München (Zitat):

„Wie sieht die BVT-Investitionsstrategie aus? — Worauf legen Sie Wert bei der Standortwahl? — Wie versuchen Sie das Risiko von Fehlentscheidungen beim Investitionsprozess zu begrenzen? — Was bedeutet dieses Vorgehen für Laufzeit und Ertrag des deutschen Investors?“ & „Martin Stoß verantwortet als Geschäftsführer für US-Immobilien der BVT Holding die Segmente Portfoliomanagement, Fondskonzeption und Investmentstrategie. Stoß verfügt über mehr als 20 Jahre Erfahrung im internationalen Portfoliomanagement (USA, Asien und Europa) sowie im Bereich Transaktionen aus seiner Zeit bei der Deutschen Bank und PGIM.“

Link zum Interview „USA & REAL ASSETS” – www.fondsexklusiv.de & www.bvt.de

Vielleicht auch interessant (Juni 2023, ZUSATZINFO FOLGT – Investoren-Studie) – Interview (Podcast) zum Thema „Immobilien, Alternative Investments & ESG“: Diskussion mit Martin Krause & Martin Stoß (BVT Holding), Sebastian Thürmer (artis Institutional Capital), Alexander Scholz (TELOS) – Moderation: Markus Hill – www.finanzplatz-frankfurt-main.de & www.fondsboutiquen.de

3. FAMILY OFFICES & RESEARCH: „What‘s on the mind of family offices around the globe? What shifts are they planning in their strategic asset allocation? Find out in the world’s most comprehensive survey of its kind. In its latest edition the Global Family Office Report focuses on 230 of the world’s largest single family offices and covers a total net worth of USD 495.8 billion, with the individual families’ net worth averaging USD 2.2 billion.“ – SURVEY (SECTIONS): Asset allocation and portfolio diversification – Private equity, private debt and hedge funds – Real estate – Professionalization – Costs and staffing – Regional spotlights – Some facts about our report (QUOTE UBS – INFORMATION & DOWNLOAD – SURVEY „Global Family Office Report 2023“: https://lnkd.in/e-wTaJAa – www.ubs.com)

LINK “MARKUS HILL & LINKEDIN – FINANZPLATZ FRANKFURT, FONDSBOUTIQUEN, FAMILY OFFICES & MORE”

Stichworte – LINKEDIN-Kanäle: Finanzplatz Frankfurt, Finanzplatz Schweiz, Finanzplatz Liechtenstein, Finanzplatz Österreich, Fondsboutiquen, Private Label Fonds, Fund Boutiques, Cat Bonds, Investing in India

Input, Ideen & Anregungen zu den oben genannten Themenkreisen sind willkommen:

info@markus-hill.com & +49 (0) 1634616179

4. Finanzplatz Frankfurt am Main & FINANZPLATZ ÖSTERREICH meet Finanzplatz Monaco – FAMILY OFFICE, FAMILY BUSINESS, HOLDING & FO-PANEL DISCUSSION (FUNDFORUM INTERNATIONAL – 27/6/2023): „Die Zahl der Family Offices steigt in Deutschland. Diese beteiligen sich vielfach wieder an anderen Unternehmen. Wie Holding und Family Office unter einem Dach funktionieren kann, dazu 3 Fragen an Florian Schmitt“: Sie leiten mit Ihrem Cousin die unternehmerischen Gesamtaktivitäten Ihrer Holding, die u.a. zwei mittelständische Unternehmen beinhaltet, als eine Form von inhabergeführtem Family Office. Wie fing das denn an? — Worauf kommt es an beim Eigen-Management eines nicht gerade kleinen Family Offices? Wie sieht Ihre Strategie aus? — Was sind dabei die größten Herausforderungen aktuell? (Zitat – www.fyb.de)

VERANSTALTUNG – FAMILY OFFICE-PANEL (27/6/2023): „Challenges for family offices in 2023 – Asset allocation and fund selection in times of rising interest rates – Family offices and perspectives on liquid versus non-liquid investments, private markets, ESG and more.“ – PANELISTS: Florian Schmitt, Head, Schmitt Family Office – VBG Invest AG (Finanzplatz Frankfurt & Fulda) – Dr. Demir Bektić, FINVIA (Finanzplatz Frankfurt) – Martin Friedrich, CIO, Lansdowne Partners Austria (Ex-Finanzplatz Frankfurt – Bad Homburg, aktuell: FINANZPLATZ ÖSTERREICH) – MODERATOR: Markus Hill (IMpower Incorporating FundForum – INFORMATION „FUNDFORUM INTERNATIONAL 2023 in MONACO – ASSET MANAGEMENT & MORE: www.informaconnect.com Jenny Adams):

LINK ZUM INTERVIEW “Vom Familienunternehmen zur Holding mit Family Office“ – www.fyb.de

FUNDFORUM INTERNATIONAL & INFORMA (Zitat)

„Join 1400+ of the world’s most influential asset and wealth managers. Access a range of partnership-building and learning opportunities. Key topics include appropriate growth strategies for your business, the future of wealth management, customer alignment and digital transformation, the rise of ETFs and illiquid investment solutions, asset allocation, tokenisation, data and technology, fund selection, and much more. Leading companies confirmed to speak so far include , EdmCapital Group, Amundi, LGIM, Invesco, PIMCO, GSAM, Citi, BNY Mellon, Nikko AM, Principal Asset Management, Hamilton Lane, Allfunds, Northern Trust, Nordea, Columbia Threadneedle Investments, Ninety One, Neuberger Berman, Universal Investment, Edmond de Rothschild and many more. There is no other place where you will hear from so many top asset and wealth management firm leaders.“:

LINK zum Programm „FUNDFORUM INTERNATIONAL – MONACO“ — 27.6. – 28.6.2023

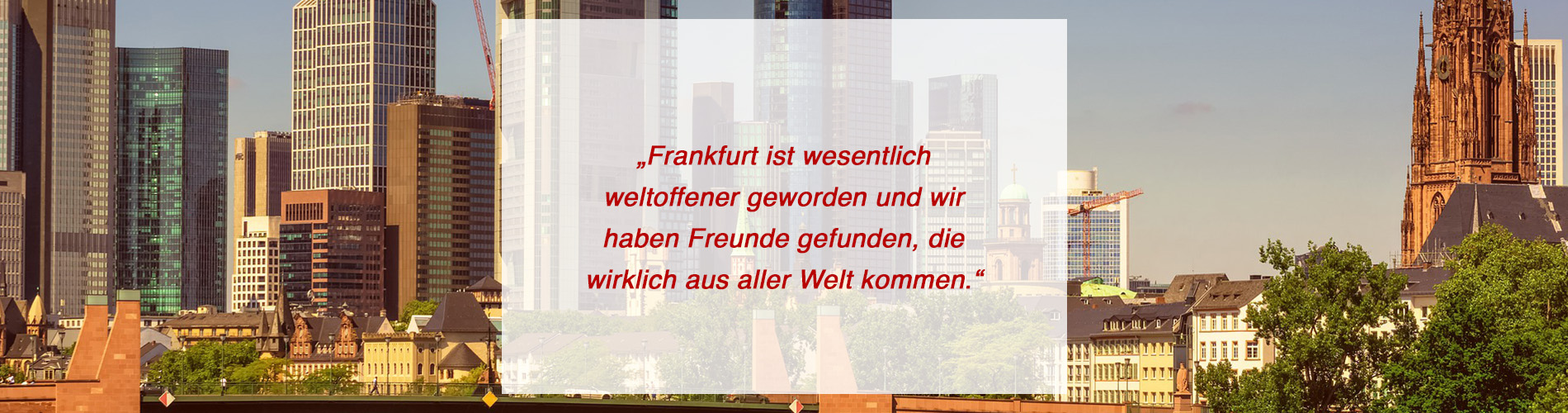

5. Frankfurt ist immer eine Reise wert. Die Stadt bietet Finanzen, Kultur und weit mehr! (Input, Ideen und weitere Hinweise zum Themenkreis „Frankfurt & more“ sind immer willkommen: info@markus-hill.com).

FRANKFURT & LIEBE AUF DEN ZWEITEN BLICK: „Die Mär vom öden Ort hält sich hartnäckig: ‚Frankfurt ist halb so groß und doppelt so tot wie der Friedhof von Manhattan‘, macht es in London nach dem Brexit-Referendum bösartig die Runde. Ein längst überwunden geglaubtes Klischee über die Stadt am Main lebt plötzlich wieder auf. Zugegeben: Die enorme Lebensqualität von Frankfurt erschließt sich erst auf den zweiten Blick. Dem, der sich auf die Stadt einlässt. Hierbleibt. Meist gezwungenermaßen. Denn wer zieht schon freiwillig nach Frankfurt am Main – so wie man nach Berlin geht oder sich in München niederlässt? Nach Frankfurt am Main kommt man aus Zufall oder um Geld zu verdienen. So unromantisch fängt es an. Doch ist der erste Schock überwunden, spüren die meisten: In der Stadt am Main kann man nicht nur arbeiten, sondern auch leben. Und weinen Frankfurt plötzlich Krokodilstränen nach, wenn die nächste Versetzung ansteht. Denn Frankfurt ist längst nicht mehr ‚unbewohnbar wie der Mond‘. Es ist überschaubar. Eine Stadt der kurzen Wege. Grün. Familienfreundlich. Liebenswert. Frankfurt – das ist Liebe auf den zweiten Blick.“ (Zitat / Buch Matthias Arning – FRANKFURT FÜR ANFÄNGER – INFORMATION „LITERATUR ÜBER FRANKFURT“: https://lnkd.in/dbQHgH3)

LINK ZUM BEITRAG AUF FINANZPLATZ FRANKFURT AM MAIN (LINKEDIN)

www.frankfurteransichten.net

6. FINANZPLATZ FRANKFURT, ASSET MANAGEMENT & KULTUR: Freitags gibt’s was auf die Ohren (INTERVIEW – Oliver S. Bauer, Allianz Global Investors)

Was Musik am Freitag mit Social Selling zu tun hat? So einiges, findet Oliver S. Bauer, Social Selling Program Manager bei Allianz Global Investors in Frankfurt am Main.Ein Gespräch über Netzwerken 4.0, das Touchpoint-Puzzle, die Frage der Messbarkeit – und natürlich Musik. Aufgezeichnet von Markus Hill, Finanzplatz Frankfurt.

LINK ZUM INTERVIEW „FREITAG GIBT’S WAS AUF DIE OHREN“ (Oliver Bauer & Markus Hill)

7. FINANZPLATZ FRANKFURT: Family Office, Familie Governance und Mittelstand – Airport, Digitalisierung & Gedankenaustausch (DISKUSSION – Dominik von Eynern & Oliver Staudt, DECOMPLEX – Markus Hill)

Frankfurt, Family Offices, Family Governance und Mittelstand – diese Themen boten Anlass für eine interessante Diskussion im Airport Club in Frankfurt. Was ist ein Family Office, was bedeutet Family Governance? Wo besteht hier die Schnittstelle zu Themen wie Behavioral Finance, Think Tank und Digitalisierung? Weitere Schlagworte des Gedankenaustausches in der Mainmetropole waren: Wissensmanagement, Social Infrastructure, Networking, Unternehmensnachfolge, Compliance und die Herausforderungen für ein „Expert Venture“ in 2023 (Gründung, Investition, Co-Investing etc.).

LINK ZUM VIDEO „Family Office, Family Governance & Mittelstand”

www.fondsboutiquen.de

8. FRANKFURT & COMMUNITIES: Frankfurt, Zürich, Networking & «Ich spreche auch jeden Tag mit meinen Kakteen» (INTERVIEW – Thomas Caduff, FUNDPLAT.COM)

„Ich bin überzeugt, dass etwa die Hälfte dessen, was erfolgreiche Unternehmer von nicht erfolgreichen unterscheidet, reine Ausdauer ist“ (Steve Jobs). Markus Hill sprach für FONDSBOUTIQUEN.DE mit Thomas Caduff, CEO der Fundplat GmbH in Zürich, über Frankfurt und Zürich, die Leidenschaft für Networking, seine Freude an Menschen und seinen gelegentlichen „Gedankenaustausch“ mit Haustieren. Ergänzt werden seine Ausführungen durch Informationen zu Themen wie Geschäftsmodell, Medien, Interviews, Newsletter und Heimatliebe.

LINK „INTERVIEW THOMAS CADUFF & MARKUS HILL – FINANZPLATZ FRANKFURT“

www.fundplat.com

PS: Thomas Caduff wird auch in 2023 immer wieder einmal in Frankfurt sein und gerne die FINANZPLATZ SCHWEIZ, FINANZPLATZ FRANKFURT und Finanzplatz London „unterstreichen“. SHAKE HANDS & MORE!

9. FONDSBOUTIQUEN.DE & FINANZPLATZ-FRANKFURT-MAIN.DE

a) Unabhängige Asset Manager (Fondsboutiquen) erfreuen sich einer großen Beliebtheit bei privaten und institutionellen Investoren. Unabhängig von der jeweiligen Asset-Klasse (Aktien, Renten, Immobilien etc.) und von der Produktverpackung (Publikumsfonds, Spezialfonds, AIF) punkten die stark unternehmerisch geprägten Asset Manager durch Unabhängigkeit (U), Spezialisierung (S) und Authentizität (A). Zumeist liegt keine Konzernbindung vor, man konzentriert sich auf eine beziehungsweise wenige Asset-Klassen, man hat Skin-in-the-Game: Authentizität bedeutet hier, dass viele dieser eigentümergeführten Häuser die Fonds (Private Label Fonds) mit eigenem Geld starten und dass die Unternehmer (Fondsinitiatoren) für Ihre Sache „brennen“. Die unabhängige Seite www.fondsboutiquen.de diskutiert mit Freude die oben genannten Themenfelder und ist für Input, Ideen und Anregungen in diesem Marktsegment dankbar: www.fondsboutiquen.de / redaktion@fondsboutiquen.de & FONDSBOUTIQUEN-KANAL (LINKEDIN) & FONDSBOUTIQUEN-KANAL (YOUTUBE)

b) FRANKFURT AM MAIN bietet als Stadt immer wieder genügend Anlass zu Reibung und Politur. Einerseits wird vor dem Hintergrund von Themen wie Brexit, EZB-Politik und Finanzindustrie die Bedeutung des Wirtschaftsstandortes in den Vordergrund gestellt, andererseits wird der Stadt oft zu Unrecht eine mangelnde Attraktivität in den Bereichen wie Kultur und Lebensqualität unterstellt. Kontroverse Ansichten laden zum Dialog ein, so weit so gut. Unbestritten sind die Qualitäten Frankfurts als zentraler Standort und Multiplikator, wenn es um Themen wie Finanzkommunikation und Finanzindustrie-Events geht. Neben bekannten Formaten wie BVI Asset Management Konferenz, Institutional Money Congress oder Formaten wie Deutsches Eigenkapitalforum gibt es eine Vielzahl weniger bekannter, kleinerer Veranstaltungen. www.finanzplatz-frankfurt-main.de / redaktion@finanzplatz-frankfurt-main.de & FINANZPLATZ-FRANKFURT-AM-MAIN-KANAL (LINKEDIN)

Verwandte Beiträge:

- P5 THE PROPERTY CONGRESS (Dr. Dominik Benner (Benner Holding GmbH) – USA, Immobilien & Risikomanagement (Martin Stoß, BVT Holding), ‚Podcast ante portas‘ – Family Offices & FUNDFORUM INTERNATIONAL (LINKEDIN & MORE)

- Family Office und Freude, Portfoliomanagement, Managerselektion & FundForum International in Monaco (Interview – Prof. Dr. Demir Bektić, FINVIA)

- Finanzplatz Frankfurt, Knowhow, Asset Management & Social Media, Investor Education, Fondsboutiquen, Family Offices, Don Bosco, ESG und Impact Investing (Interview IPE-D.A.CH – Frank Schnattinger & Markus Hill)